券業并購風起云涌,行業榜首能否穩坐如初?

隨著時間步入年報季,多家上市券商陸續披露2024年成績單。截至3月29日,已有21家上市券商發布2024年年報,在43家上市券商中占比接近一半。

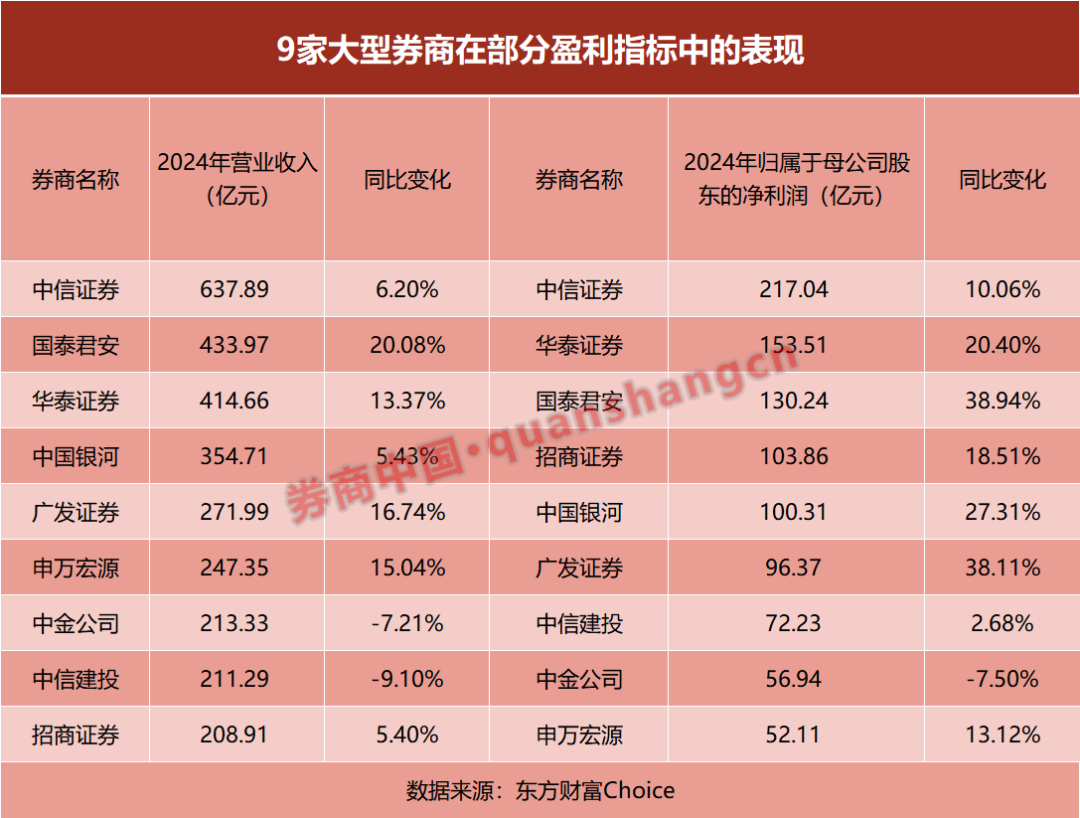

其中,有9家大型券商業績亮相,盈利前十座次已初具雛形。共有5家券商歸屬于母公司所有者的凈利潤超過百億。其中,中信證券憑借637.89億元的營業收入和217.04億元的歸母凈利潤,穩居“雙料”冠軍。

而對于備受矚目的大型券商并購案——“國泰君安+海通證券”,國泰君安發布模擬合并后的2024年業績,數據顯示合并后的資本實力將躍至行業第一,營收規模與中信證券的差距有所收窄,但歸母凈利潤可能跌出行業前五。不過部分單項業務的表現將逆襲,排名第一。

截至目前,21家上市券商中有16家歸母凈利潤同比增長,占比77%。而自營業務仍是券商業績的“勝負手”,相關券商業績高增或下滑均與自營業務表現有密切的關系。

“國君+海通”合并利潤未達百億

近日,多家大型券商密集發布2024年年報,前十陣容已大致顯現。根據券商中國記者梳理,截至目前大型券商2024年業績表現有四大看點:

一是中信證券營業收入、歸母凈利潤雙雙穩居第一。該頭部券商2024年營業收入637.89億元,歸母凈利潤217.04億元。

二是國泰君安披露與海通證券“并表前”和“并表后”的業績。據悉,國泰君安與海通證券的并購交易事項在今年1月才獲得證監會核準批復。2024年業績是國泰君安并表海通證券前的最后一份財報。

數據顯示,國泰君安2024年營業收入433.97億元,排名第二;歸母凈利潤為130.24億元,排名第三。

公司同時發布2024年度備考合并財務報表,模擬與海通證券合并后的盈利指標情況。數據顯示,合并后的公司總資產 1.73萬億元、歸母凈資產3283億元,資本實力已位居行業第一。營業收入更上一個臺階,達到586.46億元,與中信證券縮小差距;不過實現歸屬于母公司所有者的凈利潤90.30億元,可能跌出行業前五。

三是2024年歸母凈利潤逾百億的券商隊伍擴容至5家。2023年百億凈利潤券商僅有2家。如今,除前述中信證券、國泰君安外,另有華泰證券(153.51億元)、招商證券(103.86億元)、中國銀河證券(100.31億元)。

四是大型券商歸母凈利潤增速呈現明顯分化。9家大型券商中,國泰君安與廣發證券增速較高,同比增幅均實現38%以上;中國銀河、華泰證券亦有超過20%的增速。但中信建投增速相對較小,為2.68%。

中金公司則是截至目前大型券商中唯一一家業績同比下滑的證券公司,2024年歸母凈利潤56.94億元,同比減少7.5%。

除了大型證券公司外,截至目前已有多家中小券商披露年報。從歸母凈利潤增速表現來看,華林證券業績大幅增長,從2023年的0.32億元增至2024年的3.53億元,增幅達到1014.54%。

紅塔證券也實現翻倍增長,從2023年的3.12億元增至2024年的7.64億元,同比增幅為144.66%。

另有3家券商出現業績下滑。比如,國聯民生證券2024年歸母凈利潤同比下降40.80%至3.97億元。值得一提的是,國聯民生此次發布的2024年年報,同樣是并表前的最后一份財報,上述數據不包含民生證券的業績情況。又如,光大證券2024年歸母凈利潤為30.58億元,同比減少28.39%。

自營仍是“勝負手”

前述證券公司業績分化的背后原因與自營收入表現有著緊密聯系。

根據券商中國記者按照“自營業務收入=投資收益+公允價值變動-對聯營/合營企業投資收益”口徑計算,中信證券自營收入以263.45億元排名第一。

國泰君安以146.95億元排名第二。不過根據公司發布2024年度備考合并財務報表,模擬與海通證券合并后的盈利情況,記者按照上述公式計算,合并后的2024年自營收入約為131.65億元。

前述營業收入或歸母凈利潤高增的券商,其自營業務亦有突出表現。比如華林證券,自營收入實現扭虧為盈,從2023年的-0.12億元增長至2024年的3.87億元。又如紅塔證券,2024年自營收入近10.50億元,同比增長達到198.76%。

在大型券商中,部分證券公司的自營業績也實現大幅增長。國泰君安的自營收入同比增長達61.04%。而前述邁進“百億凈利”門檻的中國銀河證券,其2024年自營收入115.03億元,同比增長50.21%。

相較來看,共有6家券商自營收入呈現下滑。比如,中原證券2024年自營收入同比減少68.18%。又如,前述歸母凈利潤下降的國聯民生,其自營業務收入下滑21.49%。

經紀業務“王座”未來可能“易主”

券商同樣備受矚目的業務板塊當屬經紀與財富管理業務。回顧2024年A股市場表現,前三季度大體呈現震蕩格局,然而,“9·24行情”爆發讓市場為之一振,日均成交額在萬億以上,“開戶潮”一度出現。

根據券商中國記者對東方財富Choice數據的統計,截至目前,共有19家券商經紀業務手續費凈收入實現增長,占比90%。

其中,中信證券經紀業務手續費凈收入超過百億,同比增長4.79%。國泰君安以78.43億元排名第二。不過值得注意的是,根據前述國泰君安發布的2024年度備考合并財務報表,與海通證券合并后,模擬出的2024年經紀業務手續費凈收入實現118.22億元,位居行業第一。

而廣發證券經紀業務手續費凈收入表現超過華泰證券,以近66.50億元的規模闖入前三,后者為64.47億元。

從增速來看,國聯民生2024年經紀業務手續費凈收入增長39.44%。華林證券的增速也超過30%。

不過有2家券商呈現小幅下滑態勢。中金公司2024年經紀業務手續費凈收入為42.63億元,同比減少5.89%。東方證券為25.11億元,同比下滑9.71%。

逾10家投行收入同比減少逾三成

2024年一級市場大幅“縮水”,尤其IPO融資規模慘淡。在此背景下,證券公司投行收入普遍面臨下滑態勢。

根據券商中國記者對21家上市券商的統計,共有18家券商的投資銀行業務手續費凈收入出現“縮水”,占比86%。其中,超過10家券商的投行收入同比減少逾30%。

作為頭部券商之一,中信建投的投資銀行業務手續費凈收入同比大幅減少48.08%,接近“腰斬”,收入規模為24.90億元。中信證券雖以41.59億元的收入規模繼續排名第一,但難抵行業下滑趨勢,同比減少33.91%。

值得一提的是,同樣根據前述國泰君安發布的2024年度備考合并財務報表,與海通證券合并后,模擬出的2024年投行業務手續費凈收入實現46.03億元,位居行業第一。

截至目前,已披露的21家上市券商的年報中,有3家券商投行收入實現增長。廣發證券投資銀行業務手續費凈收入從2023年的5.66億元上升至2024年的7.78億元,同比增長37.42%。南京證券同比增長17.07%,中國銀河證券增長10.60%。

資管板塊頭部效應加劇

在資管業務表現方面,21家上市券商中,共有10家呈現增長,11家呈現下滑,各占一半。

具體來看,中信證券是唯一家資管業務手續費凈收入規模站上“百億”大關的證券公司,2024年收入105.06億元,同比增長6.67%,體現出明顯的“頭部效應”。廣發證券排名第二,2024年收入為68.85億元,同比下跌10.90%。

在增速方面,南京證券的資管手續費凈收入增速較高,從2023年的0.35億元到2024年的0.73億元,實現翻倍增長。而國聯民生同比增長達到48.99%。

相較來看,華林證券同比減少58.14%;中原證券同比減少49.73%;紅塔證券同比下滑40.23%。而一直以主動管理為名的東方證券,其資管手續費凈收入為13.41億元,同比下滑33.89%。

校對:劉榕枝